Depuis les revenus de 2018, il ne suffit plus d’être marié et d’avoir plus de 50 % des revenus du ménage qui proviennent du Luxembourg pour être systématiquement en classe d’impôt 2 ! Au contraire, tout contribuable marié et non-résident est par défaut, lorsqu’il débute sa carrière de salarié au Luxembourg, imposé suivant le barème de la classe d’impôt 1, avec imposition suivant le droit commun.

Le contribuable peut choisir entre conserver ce statut et être imposé en classe 1, suivant le droit commun, ou demander une imposition par assimilation aux résidents (voir page 15).

En optant pour le droit commun, donc ici la classe 1, il ne peut ni ne doit faire de déclaration fiscale annuelle : il n’est alors pas obligé de déclarer ses revenus étrangers au Luxembourg. Il ne pourra alors rien déduire non plus, que ce soit intérêts d’emprunt, assurances, épargne fiscale, etc.

Si au contraire il opte pour l’assimilation aux résidents, pour peu qu’il remplisse l’une des conditions lui permettant d’être assimilé (suivant les dispositions de l’article 157ter L.I.R. et de l’article 24 §4a de la convention entre le Luxembourg et la Belgique pour les résidents belges ; voir l’assimilation p.15) il sera soumis aux obligations et droits suivants :

- Il doit choisir entre imposition individuelle (pure ou par réallocation) ou imposition collective.

- Il est obligé de faire une déclaration fiscale annuelle.

- Il doit alors obligatoirement déclarer l’ensemble de ses revenus qu’ils soient luxembourgeois ou étrangers.

- Il peut enfin déduire tout ce qui est possible suivant la loi fiscale au Luxembourg (dépenses spéciales, charges extraordinaires, intérêts d’emprunt immobilier etc.)

Pour rappel, le contribuable, s’il opte pour être assimilé, doit après son mariage, remplir les documents 164 NRF et 166 F afin de signaler son mariage et demander son assimilation.

Il faut aussi noter (comme déjà indiqué plus haut) que le contribuable marié, non-résident qui est imposé en classe 1 (pour la retenue d’impôt à la source) et qui n’a fait aucune démarche après son mariage, pour demander son assimilation et choisir entre une imposition individuelle ou collective, ne peut pas faire de déclaration fiscale annuelle (doc 100F), sauf en demandant sur cette déclaration son choix d’être alors imposé par assimilation pour les revenus de l’année échue.

S’il ne demande pas son assimilation mais qu’il reste imposé en classe 1, suivant le droit commun, il ne pourra pas profiter de la déclaration fiscale pour ses dépenses spéciales, charges extraordinaires et autres déductions d’emprunt sur son prêt immobilier.

Voyons dans ce dossier, quel est le système le plus avantageux : imposition individuelle ou collective ?

1. LA CLASSE D’IMPÔT DU CONTRIBUABLE NON-RÉSIDENT MARIÉ

Si pour le contribuable célibataire, séparé, divorcé ou veuf, les classes d’impôt restent identiques en 2024 (voir page 12), elles ont changé depuis 2018, pour les contribuables non-résidents mariés.

Jusqu’en 2017, la classe d’impôt 2 était attribuée d’office à tout contribuable marié ne vivant pas séparé, à partir du moment où plus de 50 % des revenus du ménage provenaient du Luxembourg.

Pour cette année de revenus 2024, tous les contribuables mariés non-résidents peuvent :

Soit ne pas demander d’assimilation aux résidents et rester imposés de manière individuelle, sans avoir fait aucun choix, soit être imposés sur leurs seuls revenus au Luxembourg et suivant la classe d’impôt 1 ;

Soit demander l’assimilation aux contribuables résidents ;

Soit opter pour une imposition individuelle (pure ou avec réallocation), et suivant le barème d’imposition de la classe 1; Soit opter pour l’imposition collective en classe d’impôt 2, en cumulant les revenus du ménage.

Il faut noter également que depuis début 2018, la classe d’impôt 1a n’existe plus pour les contribuables mariés (non séparés ou non divorcés).

Pour rappel : la seule manière de pouvoir déduire quoi que ce soit pour ces contribuables est la demande d’assimilation.

Si le contribuable demande l’assimilation il doit alors déclarer l’ensemble de ses revenus qu’ils soient luxembourgeois ou étrangers et exonérés.

Si le contribuable demande une imposition collective en classe d’impôt 2, il doit déclarer l’ensemble des revenus du ménage et remplir une déclaration fiscale annuelle, commune avec son conjoint.

Le revenu étranger est exonéré au Luxembourg et il ne sert donc qu’à calculer le taux d’imposition moyen à appliquer sur le revenu luxembourgeois de chacun des deux contribuables respectifs.

Si le contribuable a opté pour une imposition individuelle pure ou avec réallocation, chacun des deux contribuables est obligé de déclarer l’ensemble de ses propres revenus, et chacun sera imposé sur base de ses revenus nets.

2. QUELLES SONT LES CONDITIONS D’ASSIMILATION D’UN CONTRIBUABLE NON-RÉSIDENT POUR POUVOIR ÊTRE IMPOSÉ COLLECTIVEMENT EN CLASSE 2, OU INDIVIDUELLEMENT EN CLASSE 1 ?

Le contribuable doit être assimilé fiscalement au résident, afin d’établir une déclaration fiscale annuelle. Quelles sont les conditions d’assimilation ?

Le contribuable non-résident doit avoir plus de 90 % de ses propres revenus qui proviennent du Luxembourg. On parle ici des revenus personnels du contribuable et non des revenus globaux du ménage.

Si en plus de son revenu luxembourgeois, le contribuable perçoit personnellement d’autres revenus d’origine étrangère (France, Belgique, Allemagne), ce revenu étranger ne sera pas pris en compte pour déterminer le seuil des 90% à condition que le revenu étranger soit inférieur à 13 000 euros.

Attention toutefois les revenus étrangers sont exonérés, et même s’ils sont inférieurs à 13 000 €, ils sont bel et bien pris en compte pour la détermination du taux d’impôt à appliquer sur le montant des revenus luxembourgeois imposables.

Si le contribuable est amené à travailler pour le compte de son employeur luxembourgeois, en dehors du territoire du Grand- Duché de Luxembourg, ou s’il fait du télétravail, une partie de son revenu sera exonérée d’impôt au Grand- Duché, au prorata du nombre de jours prestés hors du territoire. Ces jours sont alors imposables dans le pays de résidence du contribuable (dès qu’il travaille ou télétravaille plus de 34 jours à l’étranger).

Ce revenu exonéré au Luxembourg est alors considéré comme revenu imposable à l’étranger et entre donc dans le calcul des 90%. Pour le calcul de ce seuil des 90 %, l’Administration des contributions ne tient pas compte des revenus étrangers pour le nombre de jours prestés hors du Luxembourg inférieur à 50 jours par an.

Enfin, le non-résident belge bénéficie d’un critère supplémentaire par rapport aux autres non-résidents : il peut être assimilé à un résident, si plus de 50% des revenus du ménage proviennent du Luxembourg.

EXEMPLE 1

| Contribuable 1 | Contribuable 2 | |

Origine du revenu | Luxembourg | France, Belgique ou Allemagne |

Montant du revenu | 63 000 € | 34 000 € |

Autres revenus | 0 € | 0 € |

Pour ses revenus de 2024, ce contribuable 1 peut demander à être assimilé, car il perçoit plus de 90 % de ses revenus propres au Luxembourg (dans cet exemple 100 % de ses revenus propres proviennent du Luxembourg).

Dans ce cadre-là, il doit demander l’imposition collective (suivant le barème de la classe 2). C’est la situation la plus favorable pour lui (car les revenus au Luxembourg sont supérieurs aux revenus étrangers).

EXEMPLE 2

| Contribuable 1 | Contribuable 2 | |

Origine du revenu | Luxembourg | France, Belgique ou Allemagne |

Montant du revenu | 63 000 € | 34 000 € |

Revenu immobilier | 20 000€ | |

Ce contribuable 1 peut toujours demander à être assimilé et être imposé collectivement en classe 2 pour 2024. Sur les 20 000 € de revenus communs étrangers, sa part représente 10 000 €, donc moins de 13 000 €.

La loi mentionne que si le revenu étranger du contribuable est inférieur à 13 000 €, il ne faut pas le prendre en considération pour les conditions d’assimilation. Il a donc bien 100 % de ses revenus propres qui proviennent du Grand-Duché.

Attention : Lors de l’établissement de la déclaration fiscale annuelle, ces 20 000 € sont pris en compte (tout comme les revenus salariés étrangers du conjoint) pour le calcul du taux d’impôt moyen à appliquer sur le revenu imposable luxembourgeois du contribuable.

EXEMPLE 3

| Contribuable 1 | Contribuable 2 | |

Origine du revenu | Luxembourg | France, Belgique ou Allemagne |

Montant du revenu | 63 000 € | 34 000 € |

Autre revenus | 28 000€ | |

Si le contribuable est résident français ou allemand, il n’entre pas dans les critères d’assimilation.

Sa part de revenu étranger est de 14 000 € (donc supérieure à 13 000 €), elle est donc prise en compte pour le calcul des 90 %.

Ce contribuable dispose donc de 63 000 € de revenus luxembourgeois + 14 000 € de revenus étrangers, ce qui correspond à une part de 85,4% de revenus en provenance du Luxembourg (donc inférieurs à 90 %).

Ce contribuable non-résident français ou allemand, ne peut donc pas être assimilé à un contribuable résident. Il ne peut donc pas établir de déclaration fiscale annuelle, il ne peut être imposé ni collectivement en classe 2 ni de manière individuelle pure ou avec réallocation.

Il sera tout simplement imposé à la source sur ses revenus suivant le droit commun et l’application du barème de la classe1 et il ne pourra jamais faire de déclaration fiscale annuelle ni bénéficier d’une quelconque déduction fiscale.

En revanche, si ce contribuable non-résident est résident belge, il peut invoquer la dernière règle qui octroie l’assimilation au Luxembourg uniquement aux contribuables non-résidents belges, si plus de 50 % des revenus du ménage proviennent du Luxembourg.

Il y a donc dans notre cas ci-dessus 63 000 € de revenus qui proviennent du Luxembourg et 62 000 € de revenus provenant de l’étranger (34 000 + 28 000).

Cecontribuablepourradoncdemanderàêtreassimilé,etdanscecasprécis,demanderàêtreimposécollectivementsuivant le barème de la classe 2. C’est la meilleure solution pour lui.

L’imposition individuelle pure pour les contribuables non-résidents

Sur demande conjointe et irrévocable, pour l’année fiscale en question, chaque contribuable peut demander à être imposé individuellement sur ses propres revenus imposables luxembourgeois avec application du barème des impôts de la classe 1. Ceci est possible si et seulement si le contribuable répond à un des critèresd’assimilationvusci-dessus,luipermettantd’êtreassimiléàunrésident. Si par exemple deux contribuables travaillent tous les deux au Luxembourg, ils ont alors chacun un taux de retenue d’impôt distinct.

Si les deux contribuables du ménage travaillent au Luxembourg, chaque contribuable peut profiter de la moitié de l’abattement extra-professionnel (4 500 / 2), soit 2 250 €. S’ils ont des enfants à charge, ils ont droit chacun à la moitié des modérations fiscales relatives à leurs enfants.

Toutes les majorations pour dépenses spéciales déductibles ou autres frais d’obtention déductibles (intérêts d’emprunt immobilier), sont majorées pour chaque contribuable à raison de 50 % pour chaque enfant.

Ces contribuables peuvent alors remplir une seule déclaration fiscale, en respectant bien dans ce document de déclaration fiscale annuelle (doc 100 F) les colonnes de chaque contribuable.

Ils sont imposés individuellement sur leurs revenus respectifs, et peuvent déduire chacun leurs propres dépenses spéciales, charges extraordinaires et autres déductions. Ils peuvent aussi reprendre chacun 50 % des dépenses spéciales, charges extraordinaires et autres déductions communes.

S’ils ont des revenus étrangers, ceux-ci doivent également être renseignés pour le calcul du taux moyen d’impôt à appliquer sur leurs revenus

EXEMPLE: UN COUPLE MARIÉ AVEC 3 ENFANTS

| Contribuable 1 | Contribuable 2 | |

Revenu Imposable | 100 000€* | 20 000€* |

Abattement extra-professionel | 2250€ | 2250€ |

Revenu Imposable | 97 759€ | 17 750€ |

Total d’impôt annuel du ménage | 28 498€ | 501€ |

Total General | 28 999€ | |

Après l’établissement obligatoire de la déclaration fiscale annuelle par voie d’assiette et l’imposition individuelle du revenu imposable respectif de chaque contribuable, on constate que l’impôt annuel global du ménage est de 28 999 €, soit le montant d’impôt le plus élevé des 3 possibilités d’impositions possibles.

| Contribuable 1 | Contribuable 2 | |

Revenu Imposable | 100 000€* | 20 000€* |

Abattement extra-professionel | 4 500€ | |

Revenu Imposable | 97 759€ | 17 750€ |

Total d’impôt annuel du ménage | 23 613€ | |

Après l’établissement obligatoire de la déclaration fiscale annuelle commune par voie d’assiette et l’imposition collective du revenu imposable global de 115 500 €, l’impôt annuel est de 23 613 €.

* Comprenant les frais d’obtention forfaitaire sur le revenu de 540 € et les dépenses spéciales minimum de 480 €.

L’individualisation avec réallocation du revenu

Comme dans l’exemple précédent chaque contribuable peut profiter de la moitié de l’abattement extra-professionnel, soit 2 250 € et se voir attribuer pour moitié, les modérations fiscales relatives aux enfants à charge.

ATTENTION : si les contribuables ne renseignent pas le revenu imposable à réajuster, la réallocation sera faite de telle manière que chaque contribuable soit imposable sur le même revenu.

| Contribuable 1 | Contribuable 2 | |

Revenu Imposable | 100 000€* | 20 000€* |

Abattement extra-professionel | 2 250€ | 2 250€ |

Réallocation | -40 000€ | + 40 000€ |

Revenu Imposable | 57 750€ | 57 750€ |

Impôt annuel après déclaration fiscale | 11 806€ | 11 806€ |

Par rapport à l’imposition collective en classe d’impôt 2, l’imposition individuelle avec réallocation donne un résultat fiscal final identique soit 11 806 x 2 = 23 612 à l’imposition collective.

Lechoixd’uneimpositioncollectiveouindividuellen’estpas irrévocable et peut varier d’une année sur l’autre.

Le contribuable peut choisir annuellement d’être imposé collectivement suivant le barème d’impôt 2 ou individuellement suivant le barème d’impôt 1.

Pour les revenus de 2023, le choix de la méthode d’imposition peut encore être modifié, au moyen de l’établissement de la déclaration fiscale, et ce jusqu’au 31 décembre 2024.

Même si nous avons ici un montant d’impôt identique pour ces deux impositions, il se pourrait en fonction des déductions de chacun que l’imposition collective soit plus favorable que l’imposition individuelle avec réallocation.

En effet, par exemple en cas d’imposition collective avec 3 enfants, ces contribuables peuvent déduire 5 X 672 € dans la rubrique des assurances, soit 3 360 €.

En cas d’imposition individuelle, chacun pourrait déduire 2,5 X 672 € soit 1 680 € chacun. Si par exemple ils ont 3 360 € d’assurances et que celles-ci sont réparties à concurrence de 2 600 € au nom du contribuable 1 et 760 € pour le contribuable 2 :

- si l’imposition est collective les 3 360 € sont déductibles et l’impôt diminue de 1 402 € ;

- si l’imposition est individuelle avec réallocation,

-

– le contribuable 1 ne pourra déduire que 1 680 € sur ses 2 600 € et son gain ne sera que de 501 €,

– le contribuable 2 ne pourra déduire que 760 € (soit le montant des déductions à son nom) et son gain fiscal vu son revenu ne sera que de 334 € !

-

Soit une diminution d’impôt de 835 € seulement contre 1 402 € en cas d’imposition collective.

-

Comment choisir entre imposition individuelle et imposition collective ?

Prenons l’exemple d’un couple marié avec le revenu d’un conjoint au Luxembourg et le revenu de l’autre conjoint hors Luxembourg. Tant que les revenus luxembourgeois imposables sont supérieurs aux revenus étrangers imposables, il est toujours plus attractif pour les résidents ou non-résidents, d’opter pour l’imposition collective.

Par contre dans le cas où les revenus imposables étrangers sont largement plus élevés que les revenus imposables luxembourgeois, l’imposition individuelle pure peut apporter quelques avantages par rapport à une imposition collective.

Cela est surtout vrai pour les contribuables résidents, même si le non-résident peut également en tirer des avantages. Pour un contribuable non-résident marié, si les revenus imposables étrangers sont légèrement plus élevés que les revenus imposables luxembourgeois, il est vivement conseillé de faire une simulation, pour opérer le choix le plus judicieux.

Il est vivement conseillé de faire aussi cette analyse, et ce quelle que soit l’importance des revenus étrangers par rapport aux revenus luxembourgeois, si c’est le même contribuable qui perçoit à la fois des revenus imposables au Luxembourg et des revenus étrangers dans son propre chef et non dans le chef de son conjoint.

Dans quelle situation l’imposition individuelle peut-elle être avantageuse ?

Avant les revenus de 2018, le contribuable non-résident marié dont le revenu luxembourgeois était inférieur au revenu étranger était imposé seul en classe 1A. Il ne pouvait donc pas remplir de déclaration fiscale (car il avait moins de 50% de revenus au Luxembourg).

En raison de cette impossibilité d’établir une déclaration fiscale annuelle (doc 100F), ce contribuable n’avait aucun moyen de faire diminuer ses impôts au moyen d’optimisations fiscales qui prendraient en compte des dépenses spéciales et d’autres charges extraordinaires déductibles.

Depuis la déclaration fiscale des revenus de 2018, ce contribuable peut choisir :

- soit de rester imposé à la source suivant le droit commun avec l’application du barème de la classe 1 sur sa fiche de retenue d’impôt. Cette solution peut résulter d’un choix ou d’une obligation s’il ne répond à aucun critère d’assimilation (aucune déclaration à faire ni déduction possible).

- soit de demander l’assimilation et ensuite opter pour une imposition collective ou individuelle pure ou avec réallocation (à condition de répondre aux critères d’assimilation).

Cependant, même si ce contribuable marié opte pour une imposition individuelle (pure ou avec réallocation), il conserve la possibilité de faire diminuer le montant de se impôts en introduisant une déclaration fiscale annuelle. Celle-ci est obligatoire en cas de demande d’assimilation (application alors d’un taux de retenue d’impôt sur la fiche d’impôt et plus de mention de la classe d’impôt).

Lors de l’établissement de sa déclaration annuelle, ce contribuable peut déduire de ses revenus imposables toutes ses charges et dépenses spéciales déductibles, ainsi que ses intérêts d’emprunt immobilier sur sa résidence principale. Il peut bénéficier également de la moitié de l’abattement extra- professionnel.

Ce choix d’imposition individuelle peut être attractif, pour ce contribuable à condition qu’il ne bénéficie pas (ou très peu) d’autres revenus étrangers exonérés, qui seraient à déclarer également et qui viendraient augmenter son taux d’impôt applicable sur son revenu luxembourgeois.

Si à l’inverse ce contribuable marié, non-résident, n’a fait aucun choix d’assimilation et d’imposition collective ou d’imposition individuelle (pure ou avec réallocation), et s’il ne remplit pas les conditions pour être assimilé, il sera d’office imposé à la source, suivant le droit commun et suivant le barème de la classe 1. Dans ce cas il ne pourra pas établir de déclaration fiscale annuelle et ne pourra profiter d’aucune déduction fiscale possible (dépenses spéciales, charges extraordinaires ou autre déduction d’intérêts d’emprunt immobilier).

À quel moment le non-résident marié peut-il choisir sa méthode d’imposition ?

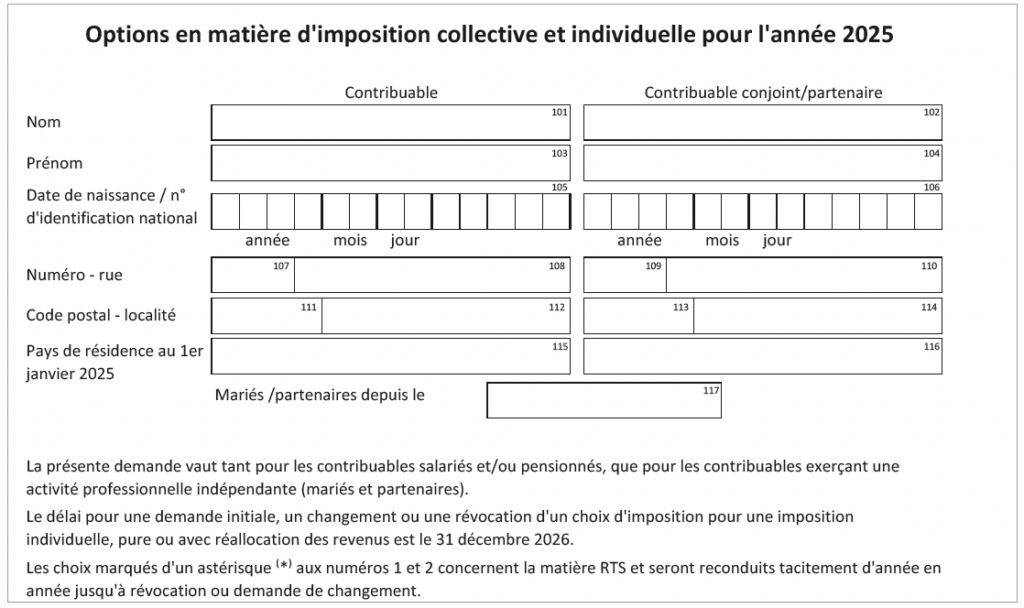

Le choix entre l’imposition individuelle et l’imposition collective peut se faire à n’importe quel moment de l’année en cours pour les revenus de l’année comme par exemple, pour les revenus de 2025 ! Cette demande de changement de régime fiscal ou de re-calcul de taux de retenue se fait via le document 166 F de l’ACD.

Ce choix d’imposition n’est pas irrévocable. Le contribuable peut aussi changer de régime fiscal, d’une année à l’autre.

Il peut également demander une modification de son régime fiscal et de son imposition, pour les revenus de l’année précédente. Cette demande de changement se fera alors cette fois via l’introduction de la déclaration fiscale de l’année pour les revenus de l’année précédente.

Le contribuable aura donc jusqu’au 31 décembre 2025 pour demander son changement de régime fiscal pour ses revenus de 2024 à travers l’introduction de la déclaration fiscale annuelle (doc 100 F).

Les contribuables non-résidents mariés qui ont choisi soit d’être imposés collectivement soit d’être imposés de manière individuelle pure ou avec réallocation reçoivent une fiche de retenue d’impôt sur laquelle la classe d’impôt n’apparaît plus, mais sur laquelle est renseigné le taux de retenue d’impôt à appliquer par l’employeur sur les revenus du salarié.

Quelles démarches entreprendre en cas de mariage pendant l’année 2025 ?

Avant de se marier, le contribuable salarié au Luxembourg était imposé en classe 1 ou 1a (s’il avait des enfants à charge). Dès la date du mariage, en 2025, il peut alors directement demander à être imposé, par assimilation, soit collectivement soit de manière individuelle, à partir du mois suivant le mariage, à condition de respecter les conditions d’assimilation, comme indiqué ci-dessus.

Pour cela, il doit faire modifier sa fiche de retenue d’impôt, via la rédaction et l’envoi des formulaires 164 NRF et 166 F, pour demander son assimilation et pour choisir entre une imposition collective ou individuelle et recevoir sa nouvelle fiche de retenue d’impôt qui mentionne son nouveau calcul du taux moyen d’impôt personnalisé. Les deux formulaires sont disponibles sur le site de l’Administration des contributions directes, dans la rubrique Formulaires et Fiche d’impôt RTS.

Si un contribuable qui s’est marié en 2024 n’a pas pu faire les démarches durant l’année 2024 pour faire changer son imposition de la classe 1 vers une imposition individuelle ou collective avec son conjoint, il peut encore le faire grâce à l’introduction de la déclaration fiscale annuelle 2025 pour les revenus de 2024.

Comment remplir le formulaire 166 F ?

Pour 2025, le document 166 F est resté identique au formulaire de 2023, il permet au contribuable de faire tous les choix possibles : imposition collective, individuelle pure, individuelle avec réallocation ou simplement imposition suivant la classe d’impôt 1.

Il permet aussi de changer de système et de régime d’imposition en cours d’année. Car, pour rappel, le choix de régime fiscal n’est jamais définitif, chaque contribuable peut toujours demander à changer de régime à condition que la demande se fasse dans les règles (avec le document 166 F), et dans les dates limites admises.

Dans ce document 166 F, le contribuable peut, au travers des 6 cas proposés, faire une demande d’imposition initiale, demander un changement d’imposition, révoquer son système d’imposition, etc. Le contribuable doit faire le bon choix parmi les différents cas proposés. En cas de demande d’imposition collective ou individuelle, le contribuable doit remplir intégralement ses données financières et fiscales sur la dernière page du document, afin de permettre à l’Administration de calculer son taux d’imposition moyen, pour la retenue d’impôt à la source.

Pour rappel, quelques conseils sur le choix d’imposition :

- Si les revenus imposables luxembourgeois sont supérieurs aux revenus étrangers, il est avantageux pour le contribuable de demander une imposition

- Si au contraire les revenus luxembourgeois sont inférieurs aux revenus étrangers, il est conseillé de faire une simulation avant de faire son choix.

Si les revenus étrangers d’un contribuable sont largement supérieurs aux revenus luxembourgeois et si ce dernier n’a personnellement aucun autre revenu étranger, il faut privilégier le choix d’une imposition individuelle pure.

Si à l’inverse les revenus étrangers sont à peine supérieurs aux revenus luxembourgeois, l’imposition individuelle n’est pas systématiquement plus avantageuse que l’imposition collective. Tout dépend de l’importance des revenus étrangers par rapport au revenu luxembourgeois, mais aussi des déductions fiscales du contribuable percevant ses revenus au Luxembourg.

- Si aucun des deux contribuables ne remplit les conditions d’assimilation, chacun doit demander une imposition individuelle de droit commun, suivant la classe 1 Formulaires et Fiche d’impôt RTS.

Si l’Administration constate un écart significatif entre le montant d’impôt retenu à la source et l’impôt annuel calculé sur la base de la déclaration fiscale annuelle du contribuable, elle ajuste le taux moyen de retenue d’impôt, que cet écart soit favorable ou défavorable au contribuable.

Encoursd’année,l’Administrationenvoieautomatiquement, à la suite du calcul d’impôt de la déclaration fiscale du contribuable, une nouvelle fiche de retenue d’impôt avec le nouveau taux de retenue applicable et avec la date d’application de ce nouveau taux. La réception de cette nouvelle fiche peut se faire n’importe quand dans l’année.

Nous avons ici l’exemple d’un contribuable qui a reçu sa fiche de retenue d’impôt 2024 le 15 janvier 2024, avec un taux de 13,35 %, applicable du 01/01/2024 au 31/12/2024 (le même taux qu’en 2023). Le 10 juillet 2024, il reçoit son décompte et le calcul d’impôt de l’administration pour ses revenus de 2022, suite à l’envoi de sa déclaration fiscale des revenus de 2022 faite le 5 mai 2023. Dans la foulée (quelques jours après son calcul d’impôt et son redressement fiscal), il a reçu de l’administration deux fiches d’impôt.

Une première fiche, toujours avec ce taux de 13,35 % mais avec des dates d’application qui vont du 01 janvier 2024 au 30 juin 2024., et une seconde avec ce nouveau taux de 15,9 % avec des dates d’applications qui sont du 1er juillet 2024 au 31 décembre 2024.

Pour rappel, le contribuable ne doit plus remettre ses fiches à son employeur, car celui-ci doit prendre directement les informations et les changements de carte d’impôts de ses salariés sur le site de l’ACD.

L’employeur adaptera alors la retenue d’impôt à la source dès août 2024 sur le salaire du contribuable, en fonction du nouveau taux de retenue indiqué sur la nouvelle fiche de retenue.

Ce changement de taux s’explique par le fait que l’Administrationadûréajusterletauxderetenueenfonction des dernières informations connues par l’Administration pour ces contribuables.

Comme le calcul d’impôt par déclaration fiscale annuelle était supérieur au montant retenu à la source avec le taux initial de 13,35 %, l’Administration a recalculé un taux plus en adéquation avec la situation du contribuable et lui a communiqué ce nouveau taux de retenue.

Il faut noter ici que le contribuable ne doit pas systématiquement demander une révision de son taux au moyen de ce document 166 F, car cela se fera automatiquement par l’Administration après calcul de son imposition annuelle par voie d’assiette (déclaration fiscale)

Le contribuable peut, de lui-même, demander cette révision de taux si un changement important est intervenu pour l’année fiscale en cours : forte augmentation ou diminution de salaire, prime variable et conséquente, perte d’emploi, ou investissement important dans des produits déductibles (épargne prévoyance vieillesse, assurance vie, épargne logement) ou autres éléments très significatifs pouvant engendrer un changement de taux conséquent.

Application du nouveau taux sur les salaires et les primes.

Actuellement, les contribuables non-résidents mariés sont imposés à la source, non plus sur base du barème de retenue d’impôt sur leur salaire, mais par application du taux d’impôt moyen indiqué sur leur fiche de retenue d’impôts.

Cette retenue au taux moyen s’applique sur les 12 mois de salaire, mais aussi sur toutes les autres sources de revenus (primes, 13ème mois etc.).

Avant 2018, pour les non-résidents mariés et encore actuellement pour tous les autres contribuables, ce n’était pas le même principe de retenue d’impôt à la source qui était appliqué, puisque la retenue d’impôt se calculait de manière linéaire sur les 12 mois de salaire, suivant le barème d’impôt calculé comme s’il n’y avait que ces 12 mois.

Les revenus complémentaires à ces 12 mois, c’est-à-dire les 13ème mois et autres primes étaient imposés au taux marginal, c’est-à-dire au taux appliqué après cumul de ces 12premiersmoisdesalaire,doncuntauxsouventbeaucoup plus élevé que le taux appliqué sur les 12 mois de salaire.

Le contribuable avait alors l’impression que ces revenus complémentaires étaient plus fortement taxés et de ce fait étaient peu attractifs parce que leur imposition était relativement lourde en comparaison de l’imposition appliquée au salaire mensuel normal.

EXEMPLE

Un contribuable non-résident marié perçoit en 2024 un revenu imposable annuel au Luxembourg de 96 000 €.

Son revenu se compose comme suit :

12 mois de salaire de : 6 000 €

1 prime de fin d’année de : 24 000 €

Pour cette année 2023, ce contribuable non-résident marié a reçu une fiche de retenue d’impôt avec un taux de retenue d’impôt de 16,21 % à appliquer par son employeur.

Durant l’année 2024, son impôt retenu à la source sur le salaire mensuel de 6 000 € était de 972,60 €.

Sur le montant de sa prime de fin d’année de 24 000 €, la retenue d’impôt au taux de 16,21 % lui donne une retenue d’impôt de 3 890,4 €. Le montant total d’impôt est de 15 561,60 € pour 2024.

Avant 2018, ce contribuable non résident marié (ou aujourd’hui encore pour tout contribuable résident), la retenue d’impôts s’appliquait sur les 12 mois de salaire suivant le barème d’impôts du contribuable (exemple ici marié en classe 2) et non pas suivant le taux moyen.

Avec cette retenue au barème de la classe 2, l’impôt mensuel retenu sur le salaire de 6 000 € est de 636 €, et l’impôt appliqué sur la prime de 24 000 € est de 7 930 €. Donc au final, un impôt total de 15 562 €. On peut donc dire que l’application du taux annuel est plus adapté à la réalité.

ATTENTION : Cette ancienne application de retenue à la source suivant le barème et non pas suivant un taux moyen est toujours en application pour les contribuables résidents mariés.